Comment l’IA transforme l’automobile et l’assurance automobile – Grape Up

Le secteur de l’assurance automobile vit aujourd’hui une véritable révolution. Les assureurs ciblent de plus en plus attentivement leurs offres en utilisant des fonctionnalités d’IA et d’apprentissage automatique. Ces innovations améliorent considérablement l’efficacité de l’entreprise, éliminent les risques d’accidents et leurs conséquences et permettent l’adaptation aux réalités modernes.

Des changements sont nécessaires aujourd’hui

Environ 25 milliards de dollars sont « gelés » auprès des assureurs chaque année en raison de problèmes tels que la fraude, le règlement des sinistres, les retards dans les garages de service, etc. Cependant, les clients ne sont pas toujours satisfaits des montants d’assurance qu’ils reçoivent et du fait qu’ils doivent souvent accepter des assurances sous-évaluées. les taux. La raison en est qu’en raison de données limitées, il est difficile d’identifier avec précision le coupable de l’incident. Il est également fréquent que l’indemnisation soit basée sur des taux inférieurs à la valeur réelle du dommage.

Les assureurs doivent aujourd’hui être conscients de l’écosystème dans lequel ils opèrent. Les clients sont de plus en plus exigeants et, selon une étude IBM Institute for Business Value (IBV), 50 % d’entre eux préfèrent des produits sur mesure basés sur des devis individuels. Le modèle même de coopération entre entreprises évolue également, les relations entre assureurs et constructeurs automobiles se resserrant. Tout cela est lié au fait que les voitures deviennent de plus en plus autonomes, ce qui leur permet de surveiller de plus près les incidents de circulation et le comportement des conducteurs, ainsi que de gérer les risques. Les estimations suggèrent qu’il y aura jusqu’à un billion d’appareils connectés d’ici 2025, et d’ici 2030, il y aura un pourcentage croissant de véhicules dotés de fonctions automatisées (ADAS).

Pas étonnant que l’on parle de plus en plus de changements dans l’industrie de l’assurance automobile. Et ce sont des changements basés sur la technologie. L’utilisation de intelligence artificiellel’apprentissage automatique et analyse de données avancée dans le cloud permettra une adaptation transparente aux attentes du marché.

ÉTUDE DE CAS

SARA Assicurazioni et Automobile Club Italia encouragent déjà les conducteurs à installer des systèmes ADAS en échange d’une réduction de 20 % sur leurs primes d’assurance. En effet, il a été démontré que de tels systèmes peuvent réduire de 4 à 25 % le taux de réclamations en responsabilité pour les dommages corporels et de 7 à 22 % pour les dommages matériels.

Pourquoi est-ce si important pour les assureurs qui veulent faire face à la réalité ?

Les modèles de tarification basés sur l’intelligence artificielle permettent de réduire considérablement le temps nécessaire pour introduire de nouvelles offres et prendre des décisions optimales. Le risque d’être mal évalué est également réduit, tout comme le temps nécessaire pour lancer des produits d’assurance.

Le nouveau La réalité de l’assurance basée sur l’IA se passe au moment où nous parlons. Les premières entreprises numériques comme Lemonade, avec leur grande flexibilité pour répondre aux changements du marché, montrent aux clients quelles solutions sont réalisables. Ce faisant, ils font pression sur les entreprises qui hésitent encore à tester de nouveaux modèles.

Domaines de changement dans l’assurance automobile en raison de l’IA

L’intelligence artificielle et les technologies connexes ont un impact énorme sur de nombreux aspects de le secteur de l’assurance: devis, souscription, distribution, gestion des risques et des sinistres, etc.

Évolution de la distribution des assurances

Des algorithmes d’intelligence artificielle créent en douceur des profils de risque afin que le temps nécessaire pour souscrire une police soit réduit à quelques minutes. Les contrats intelligents basés sur la blockchain authentifient instantanément les paiements depuis un compte en ligne. Dans le même temps, le traitement des contrats et la vérification des paiements sont également considérablement rationalisés, ce qui réduit le coût d’acquisition des clients des assureurs.

Évaluation avancée des risques et tarification fiable

Traditionnellement, les primes d’assurance sont déterminées selon la méthode du « coût majoré ». Celui-ci comprend une évaluation actuarielle de la prime de risque, une composante pour les coûts directs et indirects et une marge. Pourtant, il a pas mal d’inconvénients.

L’un d’eux est l’incapacité de tenir compte facilement des déterminants non techniques des prix, ainsi que l’incapacité de réagir rapidement aux conditions changeantes du marché.

Comment le risque est-il calculé ? Pour les compagnies d’assurance automobile, l’évaluation porte sur les accidents, les accidents de la route, les pannes, les vols et les décès.

De nos jours, tous ces aspects peuvent être contrôlés en tirant parti de l’IA, couplée à des données IoT qui fournissent des informations en temps réel. Tarification personnalisée des polices, par exemple, peut prendre en compte les données de l’appareil GPS sur l’emplacement, la vitesse et la distance parcourue d’un véhicule. De cette façon, vous pourrez voir si le véhicule passe le plus clair de son temps dans l’allée ou si, au contraire, il circule fréquemment sur les autoroutes, notamment à des vitesses excessives.

De plus, les compagnies d’assurance peuvent utiliser une foule d’autres les données des capteurs et des caméras, ainsi que les rapports et les documents des réclamations précédentes. Ayant toutes ces informations recueillies, les algorithmes sont capables de déterminer de manière fiable les profils de risque.

ÉTUDE DE CAS

Ant Financial, une société chinoise qui propose un écosystème de produits et services numériques fusionnés, est spécialisée dans la création de profils clients très détaillés. Leur technologie est basée sur des algorithmes d’intelligence artificielle qui attribuent des points d’assurance automobile à chaque client, de la même manière que la notation de crédit. Ils tiennent compte de facteurs aussi détaillés que le mode de vie et les habitudes. Sur cette base, l’application affiche un score individuel, attribuant un produit qui correspond à l’assuré spécifique.

Une analyse approfondie des réclamations

La coopération entre une compagnie d’assurance et son client est basée sur la prémisse que les deux parties cherchent à éviter des pertes potentielles. Malheureusement, il arrive parfois que des accidents, des pannes ou des vols surviennent et qu’un processus de réclamation doive être mis en place. Intelligence artificielle, données IoT intégrées et télématique sont utiles quel que soit le type de réclamations que nous traitons.

- Ces technologies permettent, entre autres, de générer automatiquement non seulement des informations sur les dommages, mais également des estimations des coûts de réparation.

- Les techniques d’apprentissage automatique peuvent estimer le coût moyen des sinistres pour divers segments de clientèle.

- L’envoi d’alertes en temps réel, à son tour, permet la mise en œuvre de la maintenance prédictive.

- Une fois qu’une image a été téléchargée, une vaste base de données de pièces et de prix peut être créée.

Les conducteurs prennent eux-mêmes le contrôle car ils peuvent effectuer le processus d’enregistrement des dommages de A à Z : prenez une photo, téléchargez-la sur la plateforme de l’assureur et obtenez un devis instantané pour les frais de réparation. Désormais, ils ne dépendent plus des devis d’atelier, souvent fortement surestimés selon le principe : « l’assureur paiera quand même ».

Prévention de la fraude

29 milliards de dollars de pertes annuelles Il s’agit de pertes subies par les assureurs automobiles en raison de fraudes. Les fraudeurs veulent arnaquer une entreprise avec de l’argent d’assurance sur la base d’événements orchestrés illégalement. Comment empêcher cela ? La réponse est l’IA.

Les données analysées extraites des caméras et des capteurs peuvent reconstituer les détails d’un accident de voiture avec une grande précision. Ainsi, avoir une chronologie des accidents générée par l’intelligence artificielle facilite les enquêtes sur les accidents et la gestion des réclamations.

ÉTUDE DE CAS

Une reconstruction d’incident avancée basée sur l’IA a été testée récemment sur 200 000 véhicules dans le cadre d’une collaboration entre le projet israélien Nexar et une compagnie d’assurance japonaise.

Assistance en cas d’accident

Selon les données de l’OCDE, le nombre de décès dus aux accidents de voiture pourrait être réduit de 44 % si les services médicaux d’urgence avaient accès à des informations en temps réel sur les blessures des parties impliquées.

Pourtant, l’assistance en temps réel a un grand potentiel non seulement pour les services publics mais aussi dans le cadre de l’assurance automobile.

En tirant parti de l’IA pour effectuer cela, les assureurs peuvent fournir aux conducteurs des réponses rapides et semi-automatisées lors de collisions et d’accidents. Par exemple, un chatbot peut indiquer au conducteur comment se comporter, comment appeler à l’aide ou comment aider les autres passagers. Tout cela est essentiel dans le contexte de sauver des vies. C’est en même temps un moyen de réduire les conséquences d’un accident.

Prise de décision transparente (perspective du client)

Les nouvelles technologies offrent des solutions à de nombreux problèmes non seulement pour les assureurs mais aussi pour les clients. Ces derniers se plaignent souvent de discriminations et de calculs injustes, de leur point de vue, des politiques et indemnisations.

Les « gardiens d’accès automatisés intelligents » sont supérieurs à plusieurs égards aux solutions imparfaites des modèles traditionnels. En effet, basées sur un certain nombre de paramètres fiables, elles facilitent la création de politiques tarifaires plus autoritaires et personnalisées. Les évaluations automatisées et riches en données des risques et des dommages sont payantes pour les consommateurs car ils ont un pouvoir de décision basé sur la façon dont leurs actions affectent la couverture d’assurance.

Les opportunités et l’avenir de l’IA dans l’assurance automobile

L’analyse de McKinsey indique que, dans l’ensemble des fonctions et des cas d’utilisation, les investissements dans l’IA représentent une valeur annuelle potentielle de 1,1 billion de dollars pour le secteur de l’assurance.

La direction des changements est tracée de deux manières : d’abord par des véhicules équipés de logiciels avec plus de capteurs. Deuxièmement, par l’évolution des compétences analytiques des assureurs. Les véhicules basés sur les données affecteront certainement des coûts de réparation plus fiables et cohérents en temps réel et, par conséquent, des paiements de réclamations. Et lorsqu’il s’agit de planifier les offres et de comprendre le client, l’IA est un levier de changement pour un service personnalisé en temps réel (assistance virtuelle 24h/24 et 7j/7) et pour créer des politiques flexibles. Tous les signes indiquent que des paramètres «abstraits» tels que l’éducation ou les revenus cesseront de jouer un rôle majeur à cet égard.

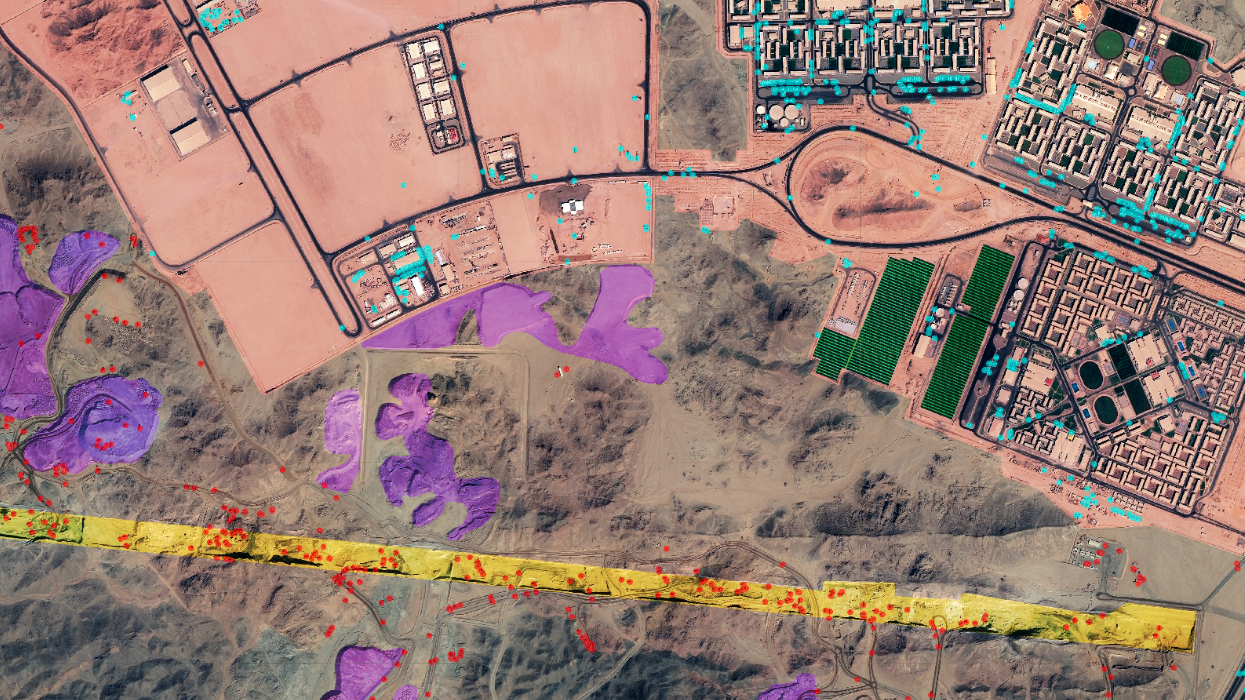

Comme on peut le déduire du diagramme ci-dessus, plus le impact d’une technologie donnée sur l’activité d’une compagnie d’assurance, plus le temps nécessaire à sa mise en œuvre est long. Il est donc primordial d’envisager l’avenir à une échelle macro, en planifiant la stratégie non pas sur 2 ans, mais sur 10.

Les décisions que vous prenez aujourd’hui portent sur l’amélioration de l’efficacité opérationnelle, la minimisation des coûts et l’ouverture aux besoins individuels des clients, de plus en plus couplés aux technologies numériques.